SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. ruh666 |Трейдеры Tesla: оставайтесь решительными, даже когда акции стали спорными(перевод с elliottwave com)

- 06 августа 2021, 19:27

- |

Прогнозы Tesla повсюду на основных картах. Наш совет? Используйте другую карту, например, карту с волновыми паттернами Эллиотта.

Tesla Motors, известный производитель электромобилей, известен тем, что даёт больше жара, чем римская свеча. Вызванная генеральным директором, увлекающиймя Twitter, Илоном Маском, тенденция Tesla отдавать предпочтение акционерам, а не прибыли, была названа одной из самых «неустойчивых бизнес-моделей» нашего времени.

Tesla Motors, известный производитель электромобилей, известен тем, что даёт больше жара, чем римская свеча. Вызванная генеральным директором, увлекающиймя Twitter, Илоном Маском, тенденция Tesla отдавать предпочтение акционерам, а не прибыли, была названа одной из самых «неустойчивых бизнес-моделей» нашего времени.

( Читать дальше )

Tesla Motors, известный производитель электромобилей, известен тем, что даёт больше жара, чем римская свеча. Вызванная генеральным директором, увлекающиймя Twitter, Илоном Маском, тенденция Tesla отдавать предпочтение акционерам, а не прибыли, была названа одной из самых «неустойчивых бизнес-моделей» нашего времени.

Tesla Motors, известный производитель электромобилей, известен тем, что даёт больше жара, чем римская свеча. Вызванная генеральным директором, увлекающиймя Twitter, Илоном Маском, тенденция Tesla отдавать предпочтение акционерам, а не прибыли, была названа одной из самых «неустойчивых бизнес-моделей» нашего времени.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 6 )

Блог им. ruh666 |Дезинфляция в США = дефляция цен на активы (перевод с deflation com)

- 04 августа 2021, 19:12

- |

У экономики США нет проблемы с инфляцией. Скорее, это дезинфляция.

Педант: существительное. Человек, который чрезмерно озабочен второстепенными деталями и правилами или демонстрацией академических знаний.

Английское слово pedant происходит от французского pédant, или его более старого итальянского источника середины 15 века pedante, что означает «учитель или школьный учитель». Я должен признать, что испытываю невероятные педантичные чувства, когда дело касается инфляции и дефляции. Видите ли, центральные банки обманули весь мир, заставив всех поверить в то, что инфляция и дефляция относятся к степени изменения цен на потребительские товары и услуги, чтобы они (центральные банки) преследовали свои цели. Истинное определение инфляции и дефляции относится к степени изменения денег и кредита в экономике.

По мере того, как деньги и кредит раздуваются, они иногда могут влиять на рост потребительских цен. Однако отношения в лучшем случае неоднородны. Однако с тех пор, как более десяти лет назад начался великий эксперимент количественного смягчения (или последний бросок кости, как я его называю), связь между ростом денег и цен на активы привлекла некоторое внимание.

( Читать дальше )

Педант: существительное. Человек, который чрезмерно озабочен второстепенными деталями и правилами или демонстрацией академических знаний.

Английское слово pedant происходит от французского pédant, или его более старого итальянского источника середины 15 века pedante, что означает «учитель или школьный учитель». Я должен признать, что испытываю невероятные педантичные чувства, когда дело касается инфляции и дефляции. Видите ли, центральные банки обманули весь мир, заставив всех поверить в то, что инфляция и дефляция относятся к степени изменения цен на потребительские товары и услуги, чтобы они (центральные банки) преследовали свои цели. Истинное определение инфляции и дефляции относится к степени изменения денег и кредита в экономике.

По мере того, как деньги и кредит раздуваются, они иногда могут влиять на рост потребительских цен. Однако отношения в лучшем случае неоднородны. Однако с тех пор, как более десяти лет назад начался великий эксперимент количественного смягчения (или последний бросок кости, как я его называю), связь между ростом денег и цен на активы привлекла некоторое внимание.

( Читать дальше )

Блог им. ruh666 |Рынок жилья в США: на этот раз не «пузырь»? (перевод с elliottwave com)

- 04 августа 2021, 16:28

- |

Вот что обычно совпадает с резким падением цен на недвижимость

Вы, наверное, знаете, что рынок жилья в США был горячим. Сертифицированный специалист по финансовому планированию 20 июля написал для Киплингера статью, упомянув рекордные уровни цен во многих районах страны, а затем добавил личное наблюдение: «Я был свидетелем роста цен на собственном опыте. Я недавно вернулся из семейного отпуска в горах Северной Каролины, где многие дома сейчас продаются в два или три раза дороже, чем всего пару лет назад». Существует множество историй о покупателях, подписывающих контракты на дома, даже не пройдя по ним. Некоторые агенты по недвижимости советуют покупателям воздерживаться от проверок, заявляя, что они просто замедлят процесс. Да, это маниакальный рынок жилой недвижимости.

Вы, наверное, знаете, что рынок жилья в США был горячим. Сертифицированный специалист по финансовому планированию 20 июля написал для Киплингера статью, упомянув рекордные уровни цен во многих районах страны, а затем добавил личное наблюдение: «Я был свидетелем роста цен на собственном опыте. Я недавно вернулся из семейного отпуска в горах Северной Каролины, где многие дома сейчас продаются в два или три раза дороже, чем всего пару лет назад». Существует множество историй о покупателях, подписывающих контракты на дома, даже не пройдя по ним. Некоторые агенты по недвижимости советуют покупателям воздерживаться от проверок, заявляя, что они просто замедлят процесс. Да, это маниакальный рынок жилой недвижимости.

В самом деле, вот что сказал недавно опубликованный июльский теоретик волн Эллиотта: «Две выдержки из статьи, опубликованной на прошлой неделе о рынке недвижимости в моем районе, суммируют преобладающее мнение: Первый, «Это самый сумасшедший рынок, который я видел за 25 лет опыта», [г-н. X] сказал. Но, [Мистер. X] сказал, что, по его мнению, на этот раз пузыря не будет, в отличие от ситуации, которая развернулась в 2008 году. Всегда одно и то же: «Я вспоминаю вершину вчера, и завтра может быть вершина», но сегодня вершины никогда не бывает!»

( Читать дальше )

Вы, наверное, знаете, что рынок жилья в США был горячим. Сертифицированный специалист по финансовому планированию 20 июля написал для Киплингера статью, упомянув рекордные уровни цен во многих районах страны, а затем добавил личное наблюдение: «Я был свидетелем роста цен на собственном опыте. Я недавно вернулся из семейного отпуска в горах Северной Каролины, где многие дома сейчас продаются в два или три раза дороже, чем всего пару лет назад». Существует множество историй о покупателях, подписывающих контракты на дома, даже не пройдя по ним. Некоторые агенты по недвижимости советуют покупателям воздерживаться от проверок, заявляя, что они просто замедлят процесс. Да, это маниакальный рынок жилой недвижимости.

Вы, наверное, знаете, что рынок жилья в США был горячим. Сертифицированный специалист по финансовому планированию 20 июля написал для Киплингера статью, упомянув рекордные уровни цен во многих районах страны, а затем добавил личное наблюдение: «Я был свидетелем роста цен на собственном опыте. Я недавно вернулся из семейного отпуска в горах Северной Каролины, где многие дома сейчас продаются в два или три раза дороже, чем всего пару лет назад». Существует множество историй о покупателях, подписывающих контракты на дома, даже не пройдя по ним. Некоторые агенты по недвижимости советуют покупателям воздерживаться от проверок, заявляя, что они просто замедлят процесс. Да, это маниакальный рынок жилой недвижимости.В самом деле, вот что сказал недавно опубликованный июльский теоретик волн Эллиотта: «Две выдержки из статьи, опубликованной на прошлой неделе о рынке недвижимости в моем районе, суммируют преобладающее мнение: Первый, «Это самый сумасшедший рынок, который я видел за 25 лет опыта», [г-н. X] сказал. Но, [Мистер. X] сказал, что, по его мнению, на этот раз пузыря не будет, в отличие от ситуации, которая развернулась в 2008 году. Всегда одно и то же: «Я вспоминаю вершину вчера, и завтра может быть вершина», но сегодня вершины никогда не бывает!»

( Читать дальше )

Блог им. ruh666 |Этот фаворит менеджеров глобальных фондов может споткнуться (перевод с elliottwave com)

- 04 августа 2021, 12:33

- |

Этот график показывает «резкое расхождение» между акциями США и Европы.

Криптовалюты и так называемые мем-акции, безусловно, привлекли большое внимание инвесторов. Еще одна инвестиционная категория, которая в последнее время пользуется популярностью, — это европейские акции. Нет, они могут быть не такими «горячими», как, скажем, биткойн, но им уделяется больше внимания, чем обычно. Начнем с недавних заголовков:

Криптовалюты и так называемые мем-акции, безусловно, привлекли большое внимание инвесторов. Еще одна инвестиционная категория, которая в последнее время пользуется популярностью, — это европейские акции. Нет, они могут быть не такими «горячими», как, скажем, биткойн, но им уделяется больше внимания, чем обычно. Начнем с недавних заголовков:

Инвесторы из США вкладывают деньги в европейские фондовые фонды (Marketwatch, 27 мая)Европейские фондовые индексы возвращаются с холода (Bloomberg, 17 июня)Хорошее время для инвестиций в Европу (Киплингер, 24 июня)

Наша июльская Global Market Perspective дает больше информации: «Согласно июньскому опросу Bank of America, более трети глобальных управляющих фондами имеют избыточный вес в акциях еврозоны, что является их наибольшим вкладом в Европу с 2018 года». Итак, пора ли вскочить на подножку европейских фондовых индексов? Что ж, давайте вернемся к июльской Global Market Perspective, чтобы увидеть общую картину. Вот график и комментарий:

( Читать дальше )

Криптовалюты и так называемые мем-акции, безусловно, привлекли большое внимание инвесторов. Еще одна инвестиционная категория, которая в последнее время пользуется популярностью, — это европейские акции. Нет, они могут быть не такими «горячими», как, скажем, биткойн, но им уделяется больше внимания, чем обычно. Начнем с недавних заголовков:

Криптовалюты и так называемые мем-акции, безусловно, привлекли большое внимание инвесторов. Еще одна инвестиционная категория, которая в последнее время пользуется популярностью, — это европейские акции. Нет, они могут быть не такими «горячими», как, скажем, биткойн, но им уделяется больше внимания, чем обычно. Начнем с недавних заголовков:Инвесторы из США вкладывают деньги в европейские фондовые фонды (Marketwatch, 27 мая)Европейские фондовые индексы возвращаются с холода (Bloomberg, 17 июня)Хорошее время для инвестиций в Европу (Киплингер, 24 июня)

Наша июльская Global Market Perspective дает больше информации: «Согласно июньскому опросу Bank of America, более трети глобальных управляющих фондами имеют избыточный вес в акциях еврозоны, что является их наибольшим вкладом в Европу с 2018 года». Итак, пора ли вскочить на подножку европейских фондовых индексов? Что ж, давайте вернемся к июльской Global Market Perspective, чтобы увидеть общую картину. Вот график и комментарий:

( Читать дальше )

Блог им. ruh666 |150 лет со дня рождения Ральфа Нельсона Эллиота: как он открыл принцип волн (перевод с elliottwave com)

- 30 июля 2021, 15:17

- |

Эллиотт хотел узнать, «есть ли у фондового рынка какая-то логика или причинность»

В 1930-х годах Ральф Нельсон Эллиотт (1871-1948) обнаружил, что фондовый рынок движется по повторяющимся моделям, которые он назвал волнами. 28 июля ему исполнилось бы 150 лет, так что сейчас подходящее время, чтобы воздать должное этому выдающемуся человеку, его работе и необычным обстоятельствам, при которых он открыл Принцип волн. Для начала Эллиотт вёл активную жизнь в качестве бухгалтера и консультанта по вопросам управления, работая в разное время в железнодорожных компаниях Мексики, Центральной Америки и Южной Америки, в деловом журнале и в Государственном департаменте, прежде чем серьезно заболел пагубной анемией.

В 1930-х годах Ральф Нельсон Эллиотт (1871-1948) обнаружил, что фондовый рынок движется по повторяющимся моделям, которые он назвал волнами. 28 июля ему исполнилось бы 150 лет, так что сейчас подходящее время, чтобы воздать должное этому выдающемуся человеку, его работе и необычным обстоятельствам, при которых он открыл Принцип волн. Для начала Эллиотт вёл активную жизнь в качестве бухгалтера и консультанта по вопросам управления, работая в разное время в железнодорожных компаниях Мексики, Центральной Америки и Южной Америки, в деловом журнале и в Государственном департаменте, прежде чем серьезно заболел пагубной анемией.

В книге R.N. Elliott's Masterworks, президент Elliott Wave International Роберт Пречтер описывает то, что произошло дальше: «Несмотря на то, что Эллиот был физически ослаблен своей болезнью, ему нужно было что-то, чем занять его острый ум, пока он восстанавливается после худших приступов… Примерно в 1932 году Эллиот начал уделять все свое внимание… выяснению, есть ли какая-то логика или причинность на фондовом рынке… Примерно в мае 1934 года… его многочисленные наблюдения за общим поведением фондового рынка начали объединяться в общий набор принципов, применимых ко всем степеням волнового движения в индексах курсов акций». Инвесторы по-прежнему используют идеи Эллиотта. Базовый волновой паттерн Эллиотта состоит из пяти подволн (обозначенных цифрами), которые движутся в том же направлении, что и тренд следующего большего размера, и трех корректирующих подволн (обозначенных буквами), которые движутся против тренда следующего большего размера:

( Читать дальше )

В 1930-х годах Ральф Нельсон Эллиотт (1871-1948) обнаружил, что фондовый рынок движется по повторяющимся моделям, которые он назвал волнами. 28 июля ему исполнилось бы 150 лет, так что сейчас подходящее время, чтобы воздать должное этому выдающемуся человеку, его работе и необычным обстоятельствам, при которых он открыл Принцип волн. Для начала Эллиотт вёл активную жизнь в качестве бухгалтера и консультанта по вопросам управления, работая в разное время в железнодорожных компаниях Мексики, Центральной Америки и Южной Америки, в деловом журнале и в Государственном департаменте, прежде чем серьезно заболел пагубной анемией.

В 1930-х годах Ральф Нельсон Эллиотт (1871-1948) обнаружил, что фондовый рынок движется по повторяющимся моделям, которые он назвал волнами. 28 июля ему исполнилось бы 150 лет, так что сейчас подходящее время, чтобы воздать должное этому выдающемуся человеку, его работе и необычным обстоятельствам, при которых он открыл Принцип волн. Для начала Эллиотт вёл активную жизнь в качестве бухгалтера и консультанта по вопросам управления, работая в разное время в железнодорожных компаниях Мексики, Центральной Америки и Южной Америки, в деловом журнале и в Государственном департаменте, прежде чем серьезно заболел пагубной анемией.В книге R.N. Elliott's Masterworks, президент Elliott Wave International Роберт Пречтер описывает то, что произошло дальше: «Несмотря на то, что Эллиот был физически ослаблен своей болезнью, ему нужно было что-то, чем занять его острый ум, пока он восстанавливается после худших приступов… Примерно в 1932 году Эллиот начал уделять все свое внимание… выяснению, есть ли какая-то логика или причинность на фондовом рынке… Примерно в мае 1934 года… его многочисленные наблюдения за общим поведением фондового рынка начали объединяться в общий набор принципов, применимых ко всем степеням волнового движения в индексах курсов акций». Инвесторы по-прежнему используют идеи Эллиотта. Базовый волновой паттерн Эллиотта состоит из пяти подволн (обозначенных цифрами), которые движутся в том же направлении, что и тренд следующего большего размера, и трех корректирующих подволн (обозначенных буквами), которые движутся против тренда следующего большего размера:

( Читать дальше )

Блог им. ruh666 |ФРС запускает внешние и внутренние механизмы постоянного РЕПО

- 29 июля 2021, 15:19

- |

Как много намекали в июньском протоколе FOMC, несколько минут назад в дополнение к своему слегка голубоватому заявлению FOMC ФРС Нью-Йорка сообщила, что в конце концов он создает две постоянные репо: одну для внутренних контрагентов, а другую — для иностранных и международных монетарных властей (репо-объект FIMA). Внутренняя линия постоянного репо будет иметь минимальную ставку 0,25 процента и совокупный лимит операций в размере 500 миллиардов долларов США, клиринг и расчеты по которой будут проводиться на платформе трехстороннего репо. Это во многом копия существующей репо. Что еще более важно, ФРС также запускает механизм репо овернайт за рубежом, который будет предлагать репо овернайт по ставке 0,25% иностранным центральным банкам и международным счетам в счет их авуаров казначейских ценных бумаг, находящихся на хранении в ФРС Нью-Йорка, лимит контрагента в размере 60 миллиардов долларов.

Как добавляет ФРС Нью-Йорка, эти механизмы будут служить опорой на денежных рынках для поддержки эффективного осуществления денежно-кредитной политики и бесперебойного функционирования рынка. Другими словами, в будущем любые учреждения, которые сталкиваются с нехваткой финансирования, могут предоставить любое обеспечение, которое они имеют, перед ФРС и мгновенно получить ликвидность. Это должно существенно устранить риск серьезных кризисов долларового финансирования в будущем. Более подробная информация от ФРС Нью-Йорка:

( Читать дальше )

Как добавляет ФРС Нью-Йорка, эти механизмы будут служить опорой на денежных рынках для поддержки эффективного осуществления денежно-кредитной политики и бесперебойного функционирования рынка. Другими словами, в будущем любые учреждения, которые сталкиваются с нехваткой финансирования, могут предоставить любое обеспечение, которое они имеют, перед ФРС и мгновенно получить ликвидность. Это должно существенно устранить риск серьезных кризисов долларового финансирования в будущем. Более подробная информация от ФРС Нью-Йорка:

( Читать дальше )

Блог им. ruh666 |Безумие «купи падение»: восстановления после провалов рынка происходят быстрее всего в истории

- 28 июля 2021, 19:11

- |

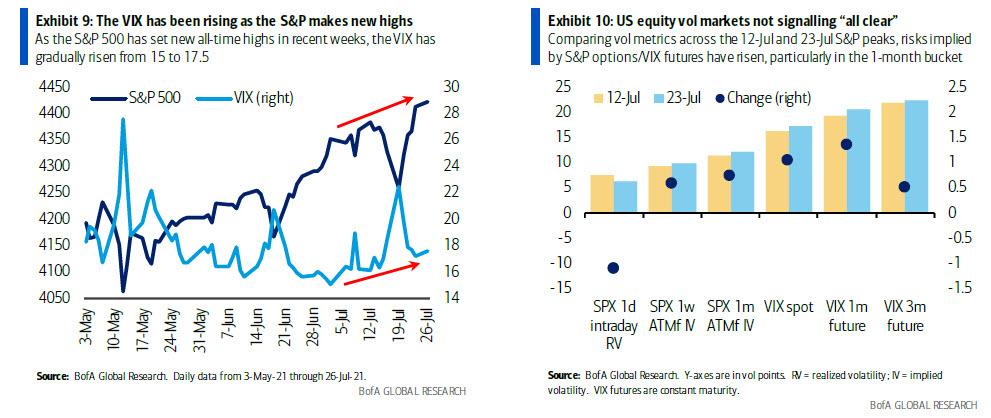

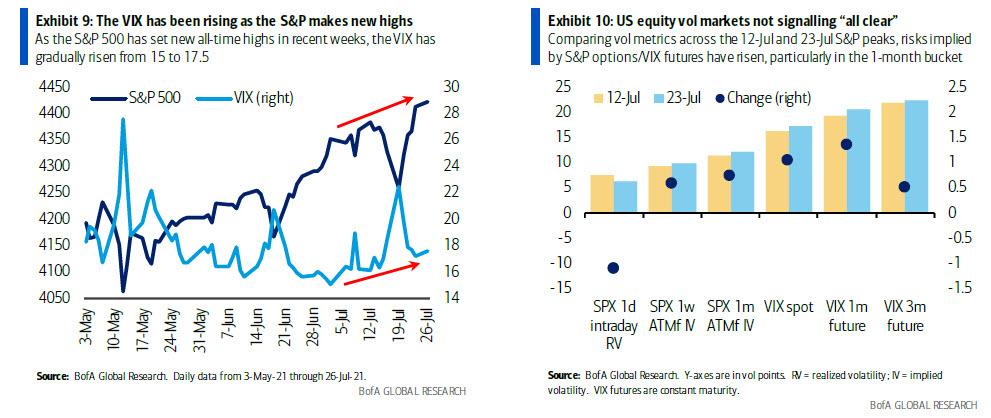

Что-то странное происходит под спокойной поверхностью рынка: следуя нашим недавним наблюдениям за индексом Skew, достигшим исторического максимума, команда по производным финансовым инструментам Bank of America пишет, что даже когда S&P достиг новых максимумов, рынки волатильности не показывают того же «все чисто». Считают, что:

VIX вырос со своего минимума закрытия 2 июля 15,07, даже когда S&P 500 достиг новых максимумов, поддерживая прогноз банка о том, что летние минимумы для волатильности сделаны, а VIX должен быть в среднем в диапазоне от 15 до 20 в этом году.Если сравнивать показатели волатильности на пиках S&P от 12 июля и 23 июля, все риски, связанные с опционами S&P/фьючерсами VIX, выросли, особенно в периоде месячной по сравнению с более короткой (например, недельной) и более длинной (например, 3-месячной) экспирацией.

Более пристальный взгляд на временную структуру волатильности показывает, что рынок опционов S&P начал оценивать значимый событийный риск во время симпозиума по экономической политике в Джексон-Хоуле в конце августа. Эта премия за риск впервые появилась 9 июля после локального минимума доходности 10-летних казначейских облигаций США ниже 1,3% и увеличилась только за последние две недели, что свидетельствует о том, что рынок опционов S&P пытается оценить риск ястребиного разворота ФРС в Джексон-Хоул. Этого и следовало ожидать: согласно последнему опросу управляющих фондами BofA, инвесторы ожидают, что ФРС объявит о сокращении покупок активов либо в Джексон-Хоул (26-28 августа, Пауэлл, вероятно, выступит 26-го), либо на сентябрьском заседании FOMC (22 сен).

Более пристальный взгляд на временную структуру волатильности показывает, что рынок опционов S&P начал оценивать значимый событийный риск во время симпозиума по экономической политике в Джексон-Хоуле в конце августа. Эта премия за риск впервые появилась 9 июля после локального минимума доходности 10-летних казначейских облигаций США ниже 1,3% и увеличилась только за последние две недели, что свидетельствует о том, что рынок опционов S&P пытается оценить риск ястребиного разворота ФРС в Джексон-Хоул. Этого и следовало ожидать: согласно последнему опросу управляющих фондами BofA, инвесторы ожидают, что ФРС объявит о сокращении покупок активов либо в Джексон-Хоул (26-28 августа, Пауэлл, вероятно, выступит 26-го), либо на сентябрьском заседании FOMC (22 сен).

( Читать дальше )

VIX вырос со своего минимума закрытия 2 июля 15,07, даже когда S&P 500 достиг новых максимумов, поддерживая прогноз банка о том, что летние минимумы для волатильности сделаны, а VIX должен быть в среднем в диапазоне от 15 до 20 в этом году.Если сравнивать показатели волатильности на пиках S&P от 12 июля и 23 июля, все риски, связанные с опционами S&P/фьючерсами VIX, выросли, особенно в периоде месячной по сравнению с более короткой (например, недельной) и более длинной (например, 3-месячной) экспирацией.

Более пристальный взгляд на временную структуру волатильности показывает, что рынок опционов S&P начал оценивать значимый событийный риск во время симпозиума по экономической политике в Джексон-Хоуле в конце августа. Эта премия за риск впервые появилась 9 июля после локального минимума доходности 10-летних казначейских облигаций США ниже 1,3% и увеличилась только за последние две недели, что свидетельствует о том, что рынок опционов S&P пытается оценить риск ястребиного разворота ФРС в Джексон-Хоул. Этого и следовало ожидать: согласно последнему опросу управляющих фондами BofA, инвесторы ожидают, что ФРС объявит о сокращении покупок активов либо в Джексон-Хоул (26-28 августа, Пауэлл, вероятно, выступит 26-го), либо на сентябрьском заседании FOMC (22 сен).

Более пристальный взгляд на временную структуру волатильности показывает, что рынок опционов S&P начал оценивать значимый событийный риск во время симпозиума по экономической политике в Джексон-Хоуле в конце августа. Эта премия за риск впервые появилась 9 июля после локального минимума доходности 10-летних казначейских облигаций США ниже 1,3% и увеличилась только за последние две недели, что свидетельствует о том, что рынок опционов S&P пытается оценить риск ястребиного разворота ФРС в Джексон-Хоул. Этого и следовало ожидать: согласно последнему опросу управляющих фондами BofA, инвесторы ожидают, что ФРС объявит о сокращении покупок активов либо в Джексон-Хоул (26-28 августа, Пауэлл, вероятно, выступит 26-го), либо на сентябрьском заседании FOMC (22 сен).( Читать дальше )

Блог им. ruh666 |Последние шокирующе плохие данные о продажах жилья сорвут планы ФРС по сокращению QE?

- 27 июля 2021, 19:16

- |

В преддверии заседания FOMC в среду, Джим Рид из DB отметил, что экономисты банка в целом ожидают, что ФРС предоставит обновленную информацию о ходе обсуждения сокращения QE, что поможет уточнить вероятные сроки объявления в ближайшие месяцы. По их мнению, от руководства ФРС будет более четкий сигнал о том, что график будет виден на экономическом симпозиуме в Джексон-Хоуле в августе или на сентябрьском заседании до официального объявления на ноябрьском заседании, хотя поступающие данные продиктуют точную последовательность. По сути, встречу можно упростить до определения того, что комитет считает самым большим риском — недавний рост инфляции против недавнего роста дельта-штамма. Кроме того, широко распространены слухи о том, что ключевой спор, возглавивший повестку дня FOMC в среду, заключается в том, следует ли сокращать покупки ФРС ценных бумаг, обеспеченных ипотекой, быстрее, чем покупку долговых обязательств Казначейства. Как сообщает агентство Bloomberg в воскресенье, «ястребы из Федеральной резервной системы нацелены на сокращение масштабного вмешательства центрального банка США на ипотечный рынок, поскольку цены на жилье стремительно растут».

( Читать дальше )

( Читать дальше )

Блог им. ruh666 |Обязательства по государственному пенсионному плану растут (перевод с deflation com)

- 27 июля 2021, 15:35

- |

Несмотря на бычий рынок акций с 2009 года, обязательства государственных пенсионных планов увеличились. Вот выдержка из статьи Entrepreneur от 1 июля:

Согласно отчету Американского совета по обмену законодательными актами (ALEC), нефинансируемые государственные пенсионные обязательства в США составляют 5,82 триллиона долларов, что эквивалентно более чем 17000 долларов на каждого человека в США.Это на 900 миллиардов долларов больше, чем в прошлогоднем отчете совета. В этом документе было исследовано более 290 государственных пенсионных планов с перечислением активов и обязательств за период 2011-2019 гг.

Нефинансируемые обязательства растут в 10 ключевых штатах

В своем отчете ALEC утверждает, что кумулятивный рост пенсионных выплат оказывает огромное давление на правительства штатов, которые вынуждены перераспределять доходы, которые в противном случае должны были бы направляться на основные услуги, такие как общественная безопасность и образование или налоговые льготы. Исследование ALEC также показало, что 10 штатов с самыми большими нефинансируемыми обязательствами быстро росли, что увеличивало их долю в общем объеме нефинансируемых обязательств в США. Это означает, что Калифорния, Иллинойс, Техас, Огайо, Нью-Йорк, Нью-Джерси, Пенсильвания, Флорида, Джорджия и Массачусетс «составляют 58% всех нефинансируемых обязательств в стране по сравнению с 57% в прошлом году. Доходность пенсионных вложений снова упала вопреки предположениям в отчете за этот год, охватывающем 2019 финансовый год, со средней доходностью 6,5% вместо предполагаемых 7,2%».

( Читать дальше )

Согласно отчету Американского совета по обмену законодательными актами (ALEC), нефинансируемые государственные пенсионные обязательства в США составляют 5,82 триллиона долларов, что эквивалентно более чем 17000 долларов на каждого человека в США.Это на 900 миллиардов долларов больше, чем в прошлогоднем отчете совета. В этом документе было исследовано более 290 государственных пенсионных планов с перечислением активов и обязательств за период 2011-2019 гг.

Нефинансируемые обязательства растут в 10 ключевых штатах

В своем отчете ALEC утверждает, что кумулятивный рост пенсионных выплат оказывает огромное давление на правительства штатов, которые вынуждены перераспределять доходы, которые в противном случае должны были бы направляться на основные услуги, такие как общественная безопасность и образование или налоговые льготы. Исследование ALEC также показало, что 10 штатов с самыми большими нефинансируемыми обязательствами быстро росли, что увеличивало их долю в общем объеме нефинансируемых обязательств в США. Это означает, что Калифорния, Иллинойс, Техас, Огайо, Нью-Йорк, Нью-Джерси, Пенсильвания, Флорида, Джорджия и Массачусетс «составляют 58% всех нефинансируемых обязательств в стране по сравнению с 57% в прошлом году. Доходность пенсионных вложений снова упала вопреки предположениям в отчете за этот год, охватывающем 2019 финансовый год, со средней доходностью 6,5% вместо предполагаемых 7,2%».

( Читать дальше )

Блог им. ruh666 |Квантовый скачок или затишье перед бурей (перевод с elliottwave com)

- 27 июля 2021, 12:33

- |

Похоже, быстрое возвращение к реальности — это всего лишь вопрос времени.

Коэффициент q описывает соотношение между рыночной стоимостью актива и его восстановительной стоимостью. С точки зрения бизнеса коэффициент q рассчитывается путем деления рыночной стоимости на балансовую стоимость. Хотя он был впервые представлен Николасом Калдором в 1966 году, он был популяризирован в 1970-х Джеймсом Тобином и, следовательно, стал известен как q Тобина. На первый взгляд, это соотношение кажется точным показателем оценки фондового рынка. Как описал это Тобин: «Первый, числитель, — это рыночная оценка: текущая рыночная цена обмена существующих активов. Другой знаменатель — это стоимость замещения или воспроизводства: рыночная цена вновь произведенных товаров. Мы считаем, что этот коэффициент имеет важное макроэкономическое значение и полезность, поскольку является связующим звеном между финансовыми рынками и рынками товаров и услуг».

Коэффициент q описывает соотношение между рыночной стоимостью актива и его восстановительной стоимостью. С точки зрения бизнеса коэффициент q рассчитывается путем деления рыночной стоимости на балансовую стоимость. Хотя он был впервые представлен Николасом Калдором в 1966 году, он был популяризирован в 1970-х Джеймсом Тобином и, следовательно, стал известен как q Тобина. На первый взгляд, это соотношение кажется точным показателем оценки фондового рынка. Как описал это Тобин: «Первый, числитель, — это рыночная оценка: текущая рыночная цена обмена существующих активов. Другой знаменатель — это стоимость замещения или воспроизводства: рыночная цена вновь произведенных товаров. Мы считаем, что этот коэффициент имеет важное макроэкономическое значение и полезность, поскольку является связующим звеном между финансовыми рынками и рынками товаров и услуг».

( Читать дальше )

Коэффициент q описывает соотношение между рыночной стоимостью актива и его восстановительной стоимостью. С точки зрения бизнеса коэффициент q рассчитывается путем деления рыночной стоимости на балансовую стоимость. Хотя он был впервые представлен Николасом Калдором в 1966 году, он был популяризирован в 1970-х Джеймсом Тобином и, следовательно, стал известен как q Тобина. На первый взгляд, это соотношение кажется точным показателем оценки фондового рынка. Как описал это Тобин: «Первый, числитель, — это рыночная оценка: текущая рыночная цена обмена существующих активов. Другой знаменатель — это стоимость замещения или воспроизводства: рыночная цена вновь произведенных товаров. Мы считаем, что этот коэффициент имеет важное макроэкономическое значение и полезность, поскольку является связующим звеном между финансовыми рынками и рынками товаров и услуг».

Коэффициент q описывает соотношение между рыночной стоимостью актива и его восстановительной стоимостью. С точки зрения бизнеса коэффициент q рассчитывается путем деления рыночной стоимости на балансовую стоимость. Хотя он был впервые представлен Николасом Калдором в 1966 году, он был популяризирован в 1970-х Джеймсом Тобином и, следовательно, стал известен как q Тобина. На первый взгляд, это соотношение кажется точным показателем оценки фондового рынка. Как описал это Тобин: «Первый, числитель, — это рыночная оценка: текущая рыночная цена обмена существующих активов. Другой знаменатель — это стоимость замещения или воспроизводства: рыночная цена вновь произведенных товаров. Мы считаем, что этот коэффициент имеет важное макроэкономическое значение и полезность, поскольку является связующим звеном между финансовыми рынками и рынками товаров и услуг».( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс